ホーム > くらし・手続き > 国保・年金・後期高齢医療 > 国民健康保険 > 国民健康保険の保険料 > 国民健康保険料の計算・軽減・減免

更新日:2025年9月2日

ここから本文です。

国民健康保険料の計算・軽減・減免

目次

- 令和7年度国民健康保険の保険料率

- 保険料の目安表

- 低所得世帯に対する軽減(申請不要)

- 非自発的失業者に対する軽減(申請が必要です)

- 産前産後の方に対する軽減(申請が必要です)

- 被扶養者であった方に対する減免(申請が必要です)

- 子ども(未就学児)の均等割保険料の軽減(申請不要)

- 特定世帯の保険料の軽減(申請不要)

- 災害などにあわれた方に対する減免(申請が必要です)

- 収監されていた方に対する減免(申請が必要です)

- 保険料の計算例

国民健康保険料の計算

令和7年度国民健康保険(国保)の保険料率等について

- 令和7年度の保険料について、一世帯当たりの年間限度額が引き上げになります。

- 低所得世帯に対する軽減適用の算定式(2割・5割)が変わります。

| 令和6年度 |

令和7年度 |

増減 | |

|---|---|---|---|

|

医療分 (基礎賦課分) |

65万円 | 66万円 | 1万円増 |

|

支援金分 (後期高齢者支援金等賦課分) |

24万円 | 26万円 | 2万円増 |

|

介護分 (介護納付金賦課分) |

17万円 | 17万円 | 変更なし |

令和7年度保険料の計算

保険料の計算方法は、医療分、支援金分、介護分ごとに、所得割額・均等割額・平等割額を合算し、10円未満の金額を切り捨てた後、医療分、支援金分、介護分を合算した金額が世帯の保険料となります。

|

所得割 (賦課標準額に乗じるもの) |

均等割 (加入者一人当たり) |

平等割 (一世帯当たり) |

年間限度額 (世帯あたり) |

|

|---|---|---|---|---|

|

医療分 (基礎賦課分) |

8.2% | 17,760円 | 19,680円 | 66万円 |

|

支援金分 (後期高齢者支援金等賦課分) |

2.8% | 6,240円 | 7,560円 | 26万円 |

|

介護分※ (介護納付金賦課分) |

2.6% | 8,760円 | 7,080円 | 17万円 |

※40歳以上65歳未満の方(介護保険第2号被保険者)が該当します。(誕生日の前日がその年齢の到達する日です。)

- 「賦課標準額」とは、各加入者の前年中の所得から、基礎控除(下表参照)を差し引いた金額の合計額です。(千円未満の金額は切り捨て)

(社会保険料控除、配偶者控除、扶養控除、医療費控除などの「所得控除」は適用されません。) - 「所得割計算の対象となる所得」とは、加入者が前年中に得たすべての所得の合計金額です。

ただし、退職金、遺族年金、障害年金、傷病手当金、雇用保険の失業給付金等は含まれません。

所得とは、収入から必要経費(給与所得控除額、公的年金等控除額、青色事業専従者給与、事業専従者控除額など)を差し引いたもので、土地・建物等の譲渡所得(特別控除後)、確定申告または市民税県民税の申告をした株式譲渡所得も含まれます。 - 雑損失の繰越控除は行いません。

基礎控除額の表

| 合計所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超〜2,450万円以下 | 29万円 |

| 2,450万円超〜2,500万円以下 | 15万円 |

| 2,500万円超 | 0円 |

年度の途中で加入・喪失した場合の保険料

- 加入した場合は、加入した月からの期間分を月割計算します。

- 喪失した場合は、喪失した月の前月までの期間分を月割計算します。

- 「加入した月」または「喪失した月」とは、国保被保険者の資格を取得した月または喪失した月のことであり、加入または喪失の届け出をした月ではありません。

年度の途中で年齢が40歳・65歳になる場合の介護分保険料

- 40歳になる場合は、誕生月(誕生日が1日の方は、40歳になる前の月)から介護分保険料がかかるため、40歳に到達した翌月に再計算した保険料の更正通知を送付します。

- 65歳になる場合は、誕生月の前月(誕生日が1日の方は、65歳になる前々月)までの月数で介護分保険料をあらかじめ計算し、翌年3月まで均等に割り振って納付していただきますので、65歳になった月から納める額が減るわけではありません。

- 65歳の誕生月以降は、介護保険課から介護保険料の通知書を改めてお送りします。

保険料の目安表

国民健康保険料は、前年の総所得金額等を基に計算します。

およその保険料を把握したい場合に参考にしてください。

あくまで目安のため、実際の保険料額と異なる場合がありますのでご了承ください。

国民健康保険料の軽減・減免

低所得世帯に対する軽減(申請不要)

- 前年の所得額が下表の基準以下の世帯は、均等割と平等割を軽減します。

| 減額基準 | 軽減割合 |

|---|---|

| 43万円+10万円×(給与所得者等※の数ー1) | 7割 |

| 43万円+30.5万円×加入者数+10万円×(給与所得者等※の数ー1) | 5割 |

|

43万円+56万円×加入者数+10万円×(給与所得者等※の数ー1) |

2割 |

※一定の給与所得者(a)と公的年金等に係る所得を有する者(b)の合計数

- (a)給与収入が55万円超(専従者給与収入は除く)

- (b)65歳未満・・・公的年金収入が60万円超

65歳以上・・・公的年金収入が125万円超(特別控除前の金額)

判定対象者

- 世帯主(国保未加入の世帯主を含む)

- 国保加入者

- 特定同一世帯所属者(国保から後期高齢者医療制度へ移行した人)

所得の申告が必要です

軽減の適用を受けるためには所得の申告が必要です。市県民税の申告をしていない場合、所得が不明のため、軽減を適用できません。

前年が無所得もしくは非課税所得のみの方も必ず申告してください。(国保未加入の世帯主含む)

ただし、以下の方は申告不要です。

- 確定申告をする方

- 年末調整が済んでいる給与所得者で、他に所得がない方

- 公的年金の支払金額が400万円以下で、他に所得がない方

判定日

- 賦課期日(令和7年4月1日)

年度途中に被保険者数が増減した際に再判定は行いません。

世帯主が変わった場合、変更後の世帯状況で再判定します。

算定所得について

- 65歳以上の方の公的年金所得から15万円(満たないときはその額)を控除

- 専従者控除があった方は、専従者控除前の所得で判定

- 専従者給与があった方は、専従者給与がなかったものとして判定

- 分離譲渡所得(土地建物等)は、特別控除前の所得額で判定

- 雑損失がある方は、雑損失適用後の所得額で判定(賦課標準額は適用しない)

- 非自発的失業者の軽減に該当する方は、減額後の所得額で判定

非自発的失業者に対する軽減(申請が必要です)

勤め先の都合(倒産や解雇等)で離職した方は、保険料の一部を軽減します。

対象者

1,2のすべてに当てはまる方

- 離職時の年齢が64歳以下

- 雇用保険受給資格者証、又は雇用保険受給資格通知の離職理由

11・12・21・22・23・31・32・33・34

軽減内容

- 対象者の給与所得額(調整控除前)を30/100に減額します。

給与所得が43万円以下の場合は軽減されません。

軽減期間

- 離職日の翌日の属する月から、その月の属する年度の翌年度末まで

<例1>離職日が令和7年3月31日の場合、軽減期間は令和9年3月31日まで

<例2>離職日が令和8年1月31日の場合、軽減期間は令和9年3月31日まで

国保を一度脱退し、再加入した場合は、再度申請が必要です。

申請に必要なもの

- 雇用保険受給資格者証(原本)又は、雇用保険受給資格通知

※「仮」の受給資格者証では受付できません。 - 保険証または資格確認書等

- 本人確認書類(「iPhoneのマイナンバーカード」は、本市窓口で本人確認書類として利用できません)

- マイナンバーが確認できる書類

申請方法

以下のいずれかの方法で申請してください。

- オンライン(ながの電子申請サービス(外部サイトへリンク))による申請

- 上記「申請に必要なもの」を持参の上、窓口で申請

産前産後の方に対する軽減(申請が必要です)

子育て世帯の負担軽減、次世代育成支援等の観点から、出産予定または出産した被保険者の保険料の一部を軽減します。

※出産とは、妊娠85日(4か月)以上の分娩で、死産・流産・早産を含みます。

対象者

- 長野市国民健康保険の被保険者で令和5年11月1日以降に出産する(した)方

※出産とは、妊娠85日(4か月)以上の分娩で、死産・流産・早産を含みます。

軽減内容

- 所得割と均等割を軽減します。

軽減期間

- 出産予定月または出産月の前月から出産月の翌々月までの4か月

- 多胎の場合は、出産予定月または出産月の3か月前から出産月の翌々月までの6か月

申請に必要なもの

- 産前産後期間に係る国民健康保険軽減申請書(PDF:122KB)

- 出産予定日または出産日が確認できる書類(母子健康手帳、出生証明書など)

出産予定の方の提出書類の例(PDF:172KB)

出産後の方の提出書類の例(PDF:154KB)

申請方法

以下のいずれかの方法で申請してください。

- オンライン(ながの電子申請サービス(外部サイトへリンク))による申請

- 上記「申請に必要なもの」を準備の上、窓口または郵送で申請

被扶養者であった方に対する減免(申請が必要です)

対象者

1,2のすべてに当てはまる方

- 会社の健康保険等の被保険者本人が後期高齢者医療制度へ移行するため、国保に加入することになった被扶養者(旧被扶養者)

- 国保の資格取得日時点で65歳以上の方

減免内容

| 減免割合 | 期間 | |

|---|---|---|

| 所得割 | 全額 | なし |

| 均等割 | 2分の1 | 国保に加入してから2年間 |

|

平等割 (国保加入者が旧被扶養者1人のみの場合) |

2分の1 | 国保に加入してから2年間 |

申請方法

以下のいずれかの方法で申請してください。

- オンライン(ながの電子申請サービス(外部サイトへリンク))による申請

- 窓口で申請

注意事項

- 国保組合から後期高齢者医療制度へ移る場合は減免の対象となりません。

- 障害認定により65歳以上で後期高齢者医療制度に移行した方の被扶養者も対象です。

- 低所得世帯に対する軽減の7割・5割に該当する世帯は、減免を適用しません。

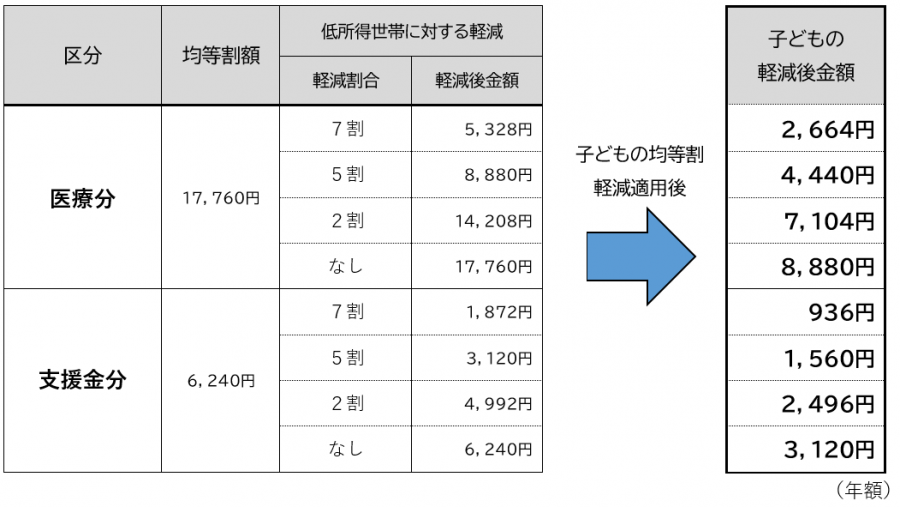

子ども(未就学児)の均等割保険料の軽減(申請不要)

子育て世帯の経済的負担軽減の観点から、国民健康保険に加入している子どもの均等割保険料を軽減します。

対象者

- 国民健康保険に加入している未就学児(令和7年度は、平成31年4月2日以降に生まれた方が対象)

軽減内容

- 対象者の均等割を5割軽減します。

「低所得世帯に対する軽減」に該当する世帯に属する子どもの均等割保険料については、この軽減を適用し、残った金額の5割を軽減します。例えば、均等割保険料の7割が軽減される世帯については、残りの3割分に対して、5割軽減することとなります。(合計で8.5割の軽減となります。)

・子どもの均等割保険料軽減後の金額(令和7年度)

特定世帯の保険料の軽減(申請不要)

世帯内の国民健康保険加入者のうち、国民健康保険から後期高齢者医療制度に移行する方がいる場合、引き続き国民健康保険に加入する方の保険料負担が急に増えないよう、保険料の一部を軽減します。

対象世帯

- 国保加入者が後期高齢者医療保険制度に加入し、残る国保加入者が1人になった世帯(特定世帯)

軽減内容

- 後期高齢者医療制度に移行した時点から5年の間に、医療分および支援金分の平等割(介護分は除きます)を2分の1に減額します。その後も引き続き国保加入者が一人の場合には、さらに3年間、平等割を4分の3に減額します。

- 低所得世帯に対する軽減と両方に該当する世帯は、上記の減額後、さらに低所得世帯にかかる軽減を適用して保険料を計算します。

判定日

- 後期高齢者医療制度に移行した時点

- 世帯主変更時点

- 賦課期日(令和7年4月1日)時点

災害などにあわれた方に対する減免(申請が必要です)

災害(風水害、地震、火災等)などにより保険料の納付が困難となった場合は、一定の基準に該当すれば保険料が減免される場合がありますのでご相談ください。

収監されていた方に対する減免(申請が必要です)

刑事施設等に収監されていた期間について、申請に基づき保険料を免除します。申請には在所証明書が必要です。申請が遅れた場合でも遡って適用することもできますので、詳しくはお問い合わせください。

保険料の計算例

計算例1

-

44歳の世帯主(前年中の営業所得260万円)

-

38歳の妻(前年中の給与収入140万円)

-

10歳の子(所得0円)

-

8歳の子(所得0円)

四人世帯が国民健康保険に加入する場合

所得

妻の給与収入を給与所得に換算すると85万円となります。

収入金額から「給与所得控除額」を差し引いたものが、所得金額です。

- 夫:260万円(営業所得)

- 妻:140万円(収入金額)-55万円(給与所得控除額)=85万円

低所得世帯に対する軽減判定

- 夫:260万円(所得金額)

- 妻:85万円(所得金額)

- 計:345万円(軽減判定のための所得額)

軽減判定のための所得額345万円を「減額基準」と比較します。

この世帯の「減額基準」は、43万円+56万円×4人+10万円×(1-1)=267万円≦345万円となり減額基準以上のため、低所得世帯に対する軽減に該当しません。

賦課標準額

所得金額から基礎控除額を差し引きます。

- 夫:260万円(所得金額)-43万円(基礎控除額)=217万円

- 妻:85万円(所得金額)-43万円(基礎控除額)=42万円

- 計:217万円+42万円=259万円(賦課標準額)

医療分算出方法

- 所得割:259万円(賦課標準額)×8.2%(保険料率)=212,380円

- 均等割:17,760円(一人あたり年間保険料)×4人(加入者数)=71,040円

- 平等割:19,680円(一世帯あたり年間保険料)

- 医療分計:303,100円(1)

支援金分算出方法

- 所得割:259万円(賦課標準額)×2.8%(保険料率)=72,520円

- 均等割:6,240円(一人あたり年間保険料)×4人(加入者数)=24,960円

- 平等割:7,560円(一世帯あたり年間保険料)

- 支援分計:105,040円(2)

介護分算出方法

40歳以上の世帯主1人分です。

- 所得割:217万円(賦課標準額)×2.6%(保険料率)=56,420円

- 均等割:8,760円(一人あたり年間保険料)×1人(加入者数)=8,760円

- 平等割:7,080円(一世帯あたり年間保険料)

- 介護分計:72,260円(3)

国民健康保険料=医療分計+支援金分計+介護分計

(1)+(2)+(3)=480,400円

年間の国民健康保険料480,400円

計算例2

- 73歳の世帯主(夫)

- 71歳の妻

二人世帯が国民健康保険に加入する場合

前年収入

- 夫:203万円(年金)

- 妻:118万円(年金)

所得

公的年金等の収入金額から「公的年金等控除額」を差し引いたものが、所得金額です。

公的年金の収入金額が330万円未満の場合で、65歳以上の方の「公的年金等控除額」は110万円です。

- 夫:203万円(収入金額)-110万円(公的年金等控除額)=93万円

- 妻:118万円(収入金額)-110万円(公的年金等控除額)=8万円

低所得世帯に対する軽減判定

65歳以上の方は公的年金所得から15万円(満たない場合はその額)を控除します。

- 夫:93万円(所得金額)-15万円=78万円

- 妻:8万円(所得金額)-8万円=0円

- 計:78万円+0円=78万円(軽減判定のための所得額)

軽減判定のための所得額78万円を「減額基準」と比較します。

この世帯の「減額基準」は、43万円+30.5万円×2人+10万円×(1-1)=104万円≧78万円となり減額基準以下のため、低所得世帯に対する軽減の「5割軽減」に該当します。

賦課標準額

所得金額から基礎控除額を差し引きます。

- 夫:93万円(所得金額)-43万円(基礎控除額)=50万円

- 妻:8万円(所得金額)-43万円(基礎控除額)=0円

- 計:50万円+0円=50万円(賦課標準額)

医療分算出方法

-

所得割:50万円(賦課標準額)×8.2%(保険料率)=41,000円

- 均等割:17,760円(一人あたり年間保険料)×2人(加入者数)×0.5(低所得世帯に対する軽減)=17,760円

- 平等割:19,680円(一世帯あたり年間保険料)×0.5(低所得世帯に対する軽減)=9,840円

- 医療分:計68,600円(1)

支援金分算出方法

- 所得割:50万円(賦課標準額)×2.8%(保険料率)=14,000円

- 均等割:6,240円(一人あたり年間保険料)×2人(加入者数)×0.5(低所得世帯に対する軽減)=6,240円

- 平等割:7,560円(一世帯あたり年間保険料)×0.5(低所得世帯に対する軽減)=3,780円

- 支援金分:計24,020円(2)

介護分算出方法

加入者が73歳と71歳のため、介護分保険料はかかりませんが、「介護保険料」として、別途介護保険課から請求があります。

国民健康保険料=医療分計+支援金分計

(1)+(2)=92,620円

年間の国民健康保険料92,620円

計算例3

- 72歳の単身世帯が国民健康保険に加入する場合

前年収入

153万円(年金)

所得

公的年金等の収入金額から「公的年金等控除額」を差し引いたものが、所得金額です。

公的年金の収入金額が330万円未満の場合で、65歳以上の方の「公的年金等控除額」は110万円です。

153万円(収入金額)-110万円(公的年金等控除額)=43万円

軽減判定

65歳以上の方は公的年金所得から15万円(満たない場合はその額)を控除します。

43万円(所得金額)-15万円=28万円(軽減判定のための所得額)

軽減判定のための所得額28万円を「減額基準表」と比較します。

この世帯の「減額基準」は、43万円+10万円×(1-1)=43万円≧28万円となり減額基準以下のため、低所得世帯に対する軽減の「7割軽減」に該当します。

賦課標準額

所得金額から基礎控除額を差し引きます。

43万円(所得金額)-43万円(基礎控除額)=0円(賦課標準額)

医療分算出方法

- 所得割:0円(賦課標準額)×8.2%(保険料率)=0円

- 均等割:17,760円(一人あたり年間保険料)×1人(加入者数)×0.3(低所得世帯に対する軽減)=5,328円

- 平等割:19,680円(一世帯あたり年間保険料)×0.3(低所得世帯に対する軽減)=5,904円

- 医療分:計11,230円(10円未満切り捨て)(1)

支援金分算出方法

- 所得割:0円(賦課標準額)×2.8%(保険料率)=0円

- 均等割:6,240円(一人あたり年間保険料)×1人(加入者数)×0.3(低所得世帯に対する軽減)=1,872円

- 平等割:7,560円(一世帯あたり年間保険料)×0.3(低所得世帯に対する軽減)=2,268円

- 支援金分:計4,140円(2)

介護分算出方法

加入者が72歳のため、介護分保険料はかかりませんが、「介護保険料」として、別途介護保険課から請求があります。

国民健康保険料=医療分計+支援金分計

(1)+(2)=15,370円

年間の国民健康保険料15,370円

お問い合わせ先

同じカテゴリのページを見る

こちらのページも読まれています